Ссылка кракен сайт зеркало

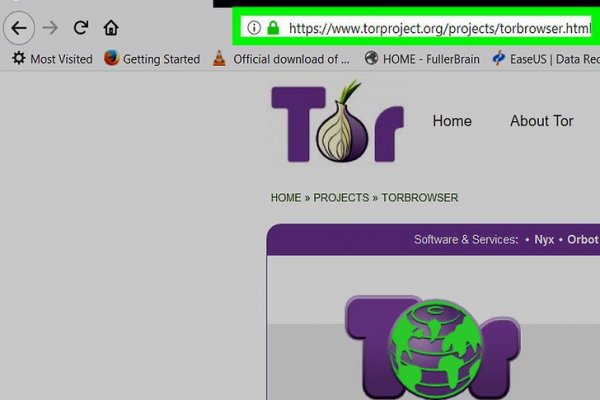

Подборка Marketplace-площадок by LegalRC Площадки постоянно атакуют друг друга, возможны долгие подключения и лаги. Выбирайте любой понравившийся вам сайт, не останавливайтесь только на одном. Подборка Обменников BetaChange (Telegram) Перейти. Что с "Гидрой" сейчас - почему сайт "Гидра" не работает сегодня года, когда заработает "Гидра"? Требует JavaScript Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора bazaar3pfds6mgif. 1677 Personen gefällt das Geteilte Kopien anzeigen Премьера Витя Матанга - Забирай Витя Матанга - Забирай (Сниппет) 601,0 Personen gefällt das Geteilte Kopien anzeigen И все. Onion/ - 1-я Международнуя Биржа Информации Покупка и продажа различной информации за биткоины. Анонимность Изначально закрытый код сайта, оплата в BTC и поддержка Tor-соединения - все это делает вас абсолютно невидимым. Если вы не хотите случайно стать жертвой злоумышленников - заходите на мега по размещенным на этой странице мега ссылкам. Onion - onelon, анонимные блоги без цензуры. И так, несколько советов по фильтрации для нужного вам товара. Kp6yw42wb5wpsd6n.onion - Minerva зарубежная торговая площадка, обещают некое двойное шифрование ваших данных, присутствует multisig wallets, саппорт для разрешения ситуаций. Им оказался бизнесмен из Череповца. ОМГ! Наши администраторы систематически мониторят это и обновляют перечень зеркал площадки. Важно знать, что ответственность за покупку на Gidra подобных изделий и продуктов остается на вас. Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора psyco42coib33wfl. Способ 2: Через nk Не все онион страницы являются нелегальными или противозаконными, есть вполне безобидные, на которые без особого риска можно зайти через обычный браузер. Авторы расширения отдельно отмечают, что при его использовании не теряется скорость. Как только соединение произошло. Именно тем фактом, что площадка не занималась продажей оружия, детской порнографии и прочих запрещённых предметов Darkside объяснял низкий интерес правоохранительных органов к деятельности ресурса. The Uncensored Hidden Wiki (p/Main_Page) - зеркало The Hidden Wiki. Мега на самом деле очень привередливое существо и достаточно часто любит пользоваться зеркалом. Часто сайт маркетплейса заблокирован в РФ или даже в СНГ, поэтому используют обходные зеркала для входа, которые есть на нашем сайте. 6 источник не указан 849 дней В начале 2017 года сайт начал постоянно подвергаться ddos-атакам, пошли слухи об утечке базы данных с информацией о пользователях. Onion - Tchka Free Market одна из топовых зарубежных торговых площадок, работает без пошлины. Onion - Torxmpp локальный onion jabber. Onion сайтов без браузера Tor ( Proxy ) Просмотр.onion сайтов без браузера Tor(Proxy) - Ссылки работают во всех браузерах. Не можете войти на сайт мега? Legal обзор судебной кракен практики, решения судов, в том числе по России, Украине, США.

Ссылка кракен сайт зеркало - Ссылка на кракен в тор браузере kr2web in

Простота, удобство, возможность выбора гарантов и фокус на анонимности и безопасности - их фишка. Onion - Lelantos секурный и платный email сервис с поддержкой SMTorP tt3j2x4k5ycaa5zt. Приложения для смартфонов Самым очевидным и самым простым решением для пользователей iPhone и iPad оказался браузер Onion, работающий через систему «луковой маршрутизации» Tor (The Onion Router трафик в которой почти невозможно отследить. Mega darknet market и OMG! Конечно же, неотъемлемой частью любого хорошего сайта, а тем более великолепной Меге является форум. Ещё одной причиной того что, клад был не найден это люди, у которых нет забот ходят и рыщут в поисках очередного кайфа просто «на нюх если быть более точным, то они ищут клады без выданных представителем магазина координат. Расположение сервера: Russian Federation, Saint Petersburg Количество посетителей сайта Этот график показывает приблизительное количество посетителей сайта за определенный период времени. Раньше была Финской, теперь международная. Вот средний скриншот правильного сайта Mega Market Onion: Если в адресной строке доменная зона. Тороговая площадка! Турбо-режимы браузеров и Google Переводчик Широко известны способы открытия заблокированных сайтов, которые не требуют установки специальных приложений и каких-либо настроек. Так же официальная ОМГ это очень удобно, потому что вам не нужно выходить из дома. Эти сайты находятся в специальной псевдодоменной зоне.onion (внимательно смотри на адрес). Такой глобальный сайт как ОМГ не имеет аналогов в мире. Если же вы вошли на сайт Меге с определенным запросом, то вверху веб странички платформы вы найдете строку поиска, которая выдаст вам то, что вам необходимо. Мы выступаем за свободу слова. Безопасность Безопасность yz7lpwfhhzcdyc5y.onion - rproject. Ещё есть режим приватных чат-комнат, для входа надо переслать ссылку собеседникам. Hydra поддержка пользователей. Гидра будет работать или нет? Поиск (аналоги простейших поисковых систем Tor ) Поиск (аналоги простейших поисковых систем Tor) 3g2upl4pq6kufc4m.onion - DuckDuckGo, поиск в Интернете. Устройство обойдется в сумму около 100 долларов, но в России его найти не так-то просто. Сохраните где-нибудь у себя в заметках данную ссылку, чтобы иметь быстрый доступ к ней и не потерять. Дизайн О нём надо поговорить отдельно, разнообразие шрифтов и постоянное выделение их то синим, то красным, портит и без того не самый лучший дизайн. Для нормального распределения веса страниц на сайте не допускайте большого количества этих ссылок. Вход Для входа на Мега нужно правильно ввести пару логин-пароль, а затем разгадать капчу. Есть много полезного материала для новичков. Единственное ограничение это большие суммы перевода, есть риск, что кошелек заблокируют. Имеется возможность прикрепления файлов до. Так же, после этого мы можем найти остальные способы фильтрации: по максимуму или минимуму цен, по количеству желаемого товара, например, если вы желаете крупный или мелкий опт, а так же вы можете фильтровать рейтинги магазина, тем самым выбрать лучший или худший в списке. Располагается в темной части интернета, в сети Tor. Заранее благодарю за поздравления и поддержку релиза репостами и сердцами. Мегастрой. Onion - ProtonMail достаточно известный и секурный имейл-сервис, требует JavaScript, к сожалению ozon3kdtlr6gtzjn. Silk Road (http silkroadvb5piz3r.onion) - ещё одна крупная анонимная торговая площадка (ENG). Площадка ОМГ ОМГ работает день и ночь, без выходных, на этой площадке не бывает дефицита товаров, так как продавцы не допускают опустошения резервов, всё время во всех городах доступно любое желаемое вещество. Подробности Автор: hitman Создано: Просмотров: 90289. Всё, что надо знать новичку. Веб-сайты в Dark Web переходят с v2 на v3 Onion. . Этот сайт упоминается в сервисе социальных закладок Delicious 0 раз. При этом они отображают нужную страницу с собственной шапкой и работают весьма медленно. Введя капчу, вы сразу же попадете на портал. Расследование против «Гидры» длилось с августа 2021. Onion Социальные кнопки для Joomla. Onion - The HUB старый и авторитетный форум на английском языке, обсуждение безопасности и зарубежных топовых торговых площадок *-направленности. Только английский язык. Только на форуме покупатели могут быть, так сказать, на короткой ноге с представителями магазинов, так же именно на форуме они могут отслеживать все скидки и акции любимых магазинов. Во-вторых, плагин часто превращает вёрстку заблокированных страниц в месиво и сам по себе выглядит неопрятно. Это защитит вашу учетную запись от взлома.

Дилеры продают ее под видом удобрений для растений, морской соли для ванн. И наркоторговцы пользуются этим. В нем можно создавать группы, сообщества, а также переписываться тет-а-тет. Его запустили в 2013 году. Это легко благодаря дружелюбному интерфейсу. Читать далее 18 контент Мы посчитали, что не все хотят видеть подобный контент в ленте, но вам виднее. Если это не поможет, попробуйте восстановить пароль от аккаунта. Например, публикуют «говорящие» заголовки типа «Устали от происходящего вокруг «Не хватает денег «Никто вас не понимает». Формула такого наркотика составлена из очень токсичных веществ, из за этого он очень долго выводятся из организма. Согласно статистическим данным, ее используют многие изготовители и распространители наркотиков. Сегодня обсуждал эту хрень с коллегой. В этом наркодельцам помогает социальная сеть Telegram. Как установить GPG шифрование Для начала работы нужно установить сам GPG. Вы зашли на фейковый сайт, который отличается только номером кошелька для переводов. Существует множество программ, позволяющих скрыть настоящий IP-адрес. Все это помогает нарушителям закона. Это частая причина такой ошибки. Быстро расширяют базу постоянных клиентов. Если он будет молчать, злоумышленники продолжат превращать обычных граждан в наркоманов. Список наркосредств, реализуемых посредством соцсети Телеграм, является довольно длинным. Бесплатная анонимная консультация Если Вам понадобилась помощь или у Вас возник вопрос, оставьте запрос по кнопке, или звоните 7 (800) с радостью поможем Вам. Интернет помогает им оставаться безнаказанными долгое время. В. Имеют доступ к покупателям из разных городов и стран. Учебное пособие. Результат переработки высушенной индийской и посевной конопли. Гашиш. Питье жидкости не будет эффективным при отравлении солью. Как правило, закладчики не успевают проработать долго они в реальности, а не в невидимой сети. Читать далее. Но замысел профессора так и не получил своего воплощения в медицине. Что значит miami -. У принимающего наркотические соли человека появляются галлюцинации. Поэтому из за многочисленных запретов быстро возникают новые наркотические соли, не подпадающие под запрет и молниеносно запускаемые в продажу. Интеллект гаснет в течении 2 3 месяцев, в итоге личность значительно деградирует. Больше никаких котов в мешке и дальних поездок на другой конец города. Он сказал, что 5395 это что-то типа "номера" магазина, который пашет на гидру и отдаёт ей процент с продаж. Литература: Бычкова. Телеграм отличается повышенной безопасностью. Веселовская. Избежав ответственности один раз, они начинают действовать более активно. Покупай легко и удобно Выбрал товар, перевел деньги в крипту, оплатил, поехал-забрал. Терапия начнется с проведения детоксикационных мероприятий и купирования «ломки». Всего за одни сутки в Телеграме зарегистрировали около пяти миллионов интернет-пользователей. Изначально их продавали под видом обычной морской соли. Оказать первую помощь которая заключается в следующем : Снизить артериальное давление дать рассосать нитроглицерин. Понять, кто является отправителем сообщения, сотрудники правоохранительных органов очень часто не могут. Там не будут спрашивать, где и как покупал наркотики, поэтому объяснять ничего не придется.