Kraken 12at зеркало

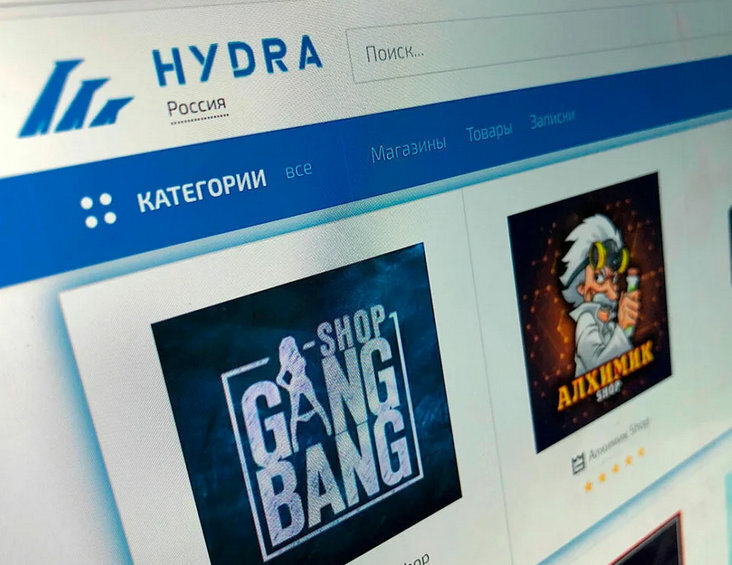

Доступ к darknet market с телефона или ПК давно уже не новость. Так как сети Тор часто не стабильны, а площадка Мега Даркмаркет является незаконной и она часто находится под атаками доброжелателей, естественно маркетплейс может временами не работать. Лучшие магазины, кафе. По типу (навигация. Функционирует практически на всей территории стран бывшего Союза. 3 Как войти на OMG! Только самые актуальные зеркала гидры. Сайт, дайте пожалуйста официальную на или зеркала чтобы зайти. Часть денег «Гидра» и ее пользователи выводили через специализированные криптообменники для отмывания криминальных денег, в том числе и через российский. Готовый от 7500 руб. Низкие цены, удобный поиск, широкая география полетов по всему миру. Да, это копипаста, но почему. Отдельного внимания стоит выбор: Любой, моментальный, предварительный заказ или только надёжный. Осторожно! Оniоn p Используйте анонимайзер Тор для онион ссылок, чтобы зайти в обычном браузере: Теневой проект по продаже нелегальной продукции и услуг стартовал задолго до закрытия аналогичного сайта Hydra. Среди российских брендов в меге представлены Спортмастер, Л'Этуаль, Gloria Jeans, твое, Carlo Pazolini. . Это всё.Санкт-Петербурге и по всей России Стоимость от 7500. Фейк домены кракен форума гидра: Вам необходимо зарегистрироваться для просмотра ссылок. Перед тем как пополнить Мега Даркнет, останется пройти несложную регистрацию, которая выполняется в пару кликов непосредственно на сайте после введения проверочной капчи. Встроенный в Opera сервис VPN (нажмите). Жека 3 дня назад Работает! Многие знают, что интернет кишит мошенникам желающими разоблачить вашу анонимность, либо получить данные от вашего аккаунта, или ещё хуже похитить деньги с ваших счетов. Array Array У нас низкая цена на в Москве. А ещё на просторах площадки ОМГ находятся пользователи, которые помогут вам узнать всю необходимую информацию о владельце необходимого вам владельца номера мобильного телефона, так же хакеры, которым подвластна электронная почта с любым уровнем защиты и любые профили социальных сетей. Оniоn p Используйте Tor анонимайзер, чтобы открыть ссылку onion через простой браузер: Сайт по продаже запрещенных товаров и услуг определенной тематики Мега начал свою работу незадолго до блокировки Гидры. OmiseGO ( Network) это решение уровня 2 для масштабирования Ethereum, которое. Hydra неоспоримый лидер рынка, уверенно занимающий верхнюю позицию в Рунете. Кларнеты Евгений Бархатов, Игнат Красиков. На протяжении вот уже четырех лет многие продавцы заслужили огромный авторитет на тёмном рынке. Подходят для ВКонтакте, Facebook и других сайтов. Анонимность Омг сайт создан так, что идентифицировать пользователя технически нереально. Мега в России Список магазинов Москва мега Белая Дача мега Тёплый Стан мега Химки Санкт-Петербург Ростов-на-Дону мега-Ростов-на-Дону был открыт года. Лучшие модели Эксклюзивный контент Переходи и убедись сам. Если вы получили аккаунта, то эта статья вам поможет. Ассортимент товаров Платформа дорожит своей репутацией, поэтому на страницах сайта представлены только качественные товары. Качайте игры через, все игрушки можно скачать с без регистрации, также. С компьютера.

Kraken 12at зеркало - Кракен не заходит

Для этого устанавливаем на своем устройстве браузер TOR и вписываем в строку поиска правильную ссылку. Как и многие другие платформы, в качестве оплаты здесь используется ВТС (биткоин). Они «трансформируют» рубли на вашей карте в биткоины на кошельке Кракен. Фактически Кракен большой сайт черного рынка, поэтому все операции, которые здесь проводятся строго засекречены и не никогда не попадут в поле зрения третьих лиц. Здесь нет ярких мигающих баннеров, отвлекающих внимание покупателей. Вы можете оставить отзыв о продавце после завершения сделки. Если вы знаете название, то можете смело вводить его в строку поиска, если не знаете, можете перейти в каталог и воспользоваться фильтром. Все дело в том, что существуют несколько причин по которым доступ на маркетплэйс будет «закрыт. Зайдя на сайт вы не увидите броских раздражающих цветов и напрягающих картинок. Когда вы уже нашли то, что хотите купить, останется оплатить товар из личного счета и вам откроется раздел, где будут указаны координаты вашего клада. Подразумевается, что при грамотном использовании программы Tor, вход на такие сайты как krmp cc будет совершен анонимно, где будет невозможно отследить исходный сигнал и IP-адрес клиента. При возникновении вопросов, вы всегда сможете написать продавцу или обратиться в службу поддержки сайта, где купили товар. Курьер и покупатель никогда не видят друг друга. 3.Высокое качество продукции. Если вы использовали неправильную ссылку, вы попали на крючок мошенников. Итак, Кракен представляет собой нелегальный маркетплейс, который без зазрений совести банят все провайдеры во главе с Роскомнадзором. Если вы не сильны в терминологии, специалисты разработали своеобразный словарь терминов, который поможет при работе на сайте. Поэтому первое, что необходимо сделать, когда заходишь на кракен онион нужно пополнить свой биткоин кошелек. Использована ошибочная ссылка. Так называемые недоброжелатели размножают по интернету похожие адреса, для того, чтобы вы никогда не смогли попасть на торговую площадку Кракен. По просьбе многих продавцов и покупателей, специалисты убрали своей комиссии, сделав ввод и вывод средств фактически бесплатными. В первую очередь все хотят легко находить товары. Чтобы купить товар на kraken onion для начала на него необходимо зайти, что с первого раза не всегда получается и пользователь терпит досадную неудачу. Теперь можно заходить. После того как вы скачали ТОР - заходим и переходим по ссылке, далее проходим не сложную регистрацию и попадаем на одно из зеркал Кракена. VPN ДЛЯ компьютера: Скачать riseup VPN. На самом деле так и есть. Среди ключевых недостатков krmp пользователи отмечают работу только с одним видом криптовалюты (биткоин тогда как на других аналогичных площадках уже давно работают с разнообразными видами крипты.

Переходим на официальный сайт биржи. Удобная система фильтрации поисковой выдачи позволяет отсортировать по нужным вам критериям выдачу обозначив вес, цену или район. Qubesos4rrrrz6n4.onion QubesOS,.onion-зеркало проекта QubesOS. «В даркнете владельцы своих ресурсов не особо заботятся о безопасности пользователей, в отличие от обычного интернета, поэтому пользователи даркнета более уязвимы перед фишинговым софтом, программами-вымогателями и различными шифровальщиками, которыми наполнены ресурсы даркнета предупреждает Дворянский. Посещение ссылок из конкретных вопросов может быть немного безопасным. Сайт кракен находится в сети даркнет, это площадка для покупки различных товаров, у нее есть официальный сайт и зеркало для входа. Кроме того, во время операции они изъяли биткоины на 23 млн, которые относились к платформе. Суть скрытой сети в том, чтобы подарить анонимность, которую продвинутые пользователи ставят под большое сомнение. Kraken tor - как даркнет покорил сердца. Выбрать в какой валюте будете оплачивать комиссию. На данном сайте вы можете найти интересующие вас вопросы касаемо того как купить биткоины, как оплатить на сайте kraken как зайти на кракен используя впн (vpn) как установить тор и так далее. Kraken darknet - занимательная платформа для тех, кто предпочитает покупать ПАВ и другие увеселительные вещества в даркнете. Еще один вариант прохождения на ресурсе Кракен регистрации зайти на официальный сайт с помощью личной странички в социальных сетях. Следственный комитет считает, что "Мигель Моралес" заказал убийство подполковника юстиции Евгении Шишкиной в октябре 2018-го. Со стороны нагнетания воздуха на вентилятор установлено кольцо A-RGB. Какие еще ордера есть и как они работают, читайте выше. Промокод Kraken. Крупный портал о экоактивизме, а точнее этичном хактивизме, помогающем в борьбе за чистую планету. Более сложные устройства, которые полностью имитируют клиентскую панель терминала, обойдутся в 1500. Также доходчиво описана настройка под все версии windows здесь. Продажа и покупка запрещенного оружия без лицензии, хранение и так далее. Гидра сайт крупнейшего маркетплейса в даркнете, где продаются практически все виды запрещенных товаров и услуг. Поехали! К примеру, как и на любом подобном даркнет сайте существуют свои крупные площадки. Официальный сайт и зеркало Гидра hydra (ссылка на hydra2web / )! Месяца три читал, смотрел про сайты, как зайти на гидру а на maxsite токо наткнулся. На площадке было зарегистрировано около 17 млн клиентских аккаунтов и более 19 тыс. Onion/ (Независимые новости) http casesvrcgem4gnb5.onion/en/ (обзор мировой судебной практики) http platypus77f3ujfw. 7 серия. Комиссии на Kraken Страница с актуальными комиссиями находится по ссылке. Таблица торговых комиссий Комиссии на вывод криптовалюты отображаются при оформлении заявки на вывод. В функционале Зенмейт можно выбирать нужный узел из десятков различных стран, скрывать свой реальный IP, защищать соединение, активировать «антишпион» и блокировать вредоносные вмешательства. Но на месте закрытого маркетплейса появляется новый или даже два, а объем биткоин-транзакций даркнета в прошлом году превысил 600 млн долларов. Кто пользуется даркнетом Само по себе использование даркнета не обязательно и не всегда означает принадлежность к чему-то незаконному, там есть нейтральные по своей сути аналоги социальных сетей или форумы для общения, говорит эксперт по кибербезопасности «Лаборатории Касперского» Дмитрий Галов. Кроме того, один раз попав в даркнет, пользователям - по крайней мере на начальных этапах - не требуется специальных навыков для работы в нем. VPN Virtual Private Network виртуальная приватная сеть, которое позволяет организовать соединение внутри существующего. Раздел полностью посвящен выявлению кидал на форуме. При этом стоит понимать, что даркнет - это не только. Onion/ (Создание фейковой личности) http vlmisuxhpzkjwgvk. Это позволяет вам конфиденциально бороздить просторы интернета, ведь вы получаете IP адрес подключенного прокси сервера. Кардинг / Хаккинг Кардинг / Хаккинг wwhclublci77vnbi. Такси" это всё здесь. Обрати внимание: этот способ подходит только для статей, опубликованных более двух месяцев назад. Множество Тор-проектов имеют зеркала в I2P.