Кракен сайт 1kraken me

Onion, которая ведет на страницу с детальной статистикой Тора (Метрика). Биржи. Минусами считаем англоязычную локализацию и ограничение в объеме бесплатного трафика 500 МБ ежемесячно. Следует помнить, что Kraken будет каждые 4 часа снимать плату за открытую маржинальную позицию в размере.01-0.02. Для пользователя эта процедура максимально упрощена, так как ему нужно просто держать монеты на бирже. Торрент трекеры, библиотеки, архивы. Onion - Matrix Trilogy, хостинг картинок. И можно сказать, что это отчасти так и есть, ведь туда попасть не так уж и просто. Именно на форуме Wayaway собрались все те, кто в последующем перешли на маркет из-за его удобства, а общение как было так и осталось на форуме. Основная часть клиентских средств размещена в «холодных» криптокошельках. Они никак автоматически не группируются между собой. К примеру, как и на любом подобном даркнет сайте существуют свои крупные площадки. Onion - Продажа сайтов и обменников в TOR Изготовление и продажа сайтов и обменников в сети TOR. Onion - Dark Wiki, каталог onion ссылок с обсуждениями и без цензуры m - Dark Wiki, каталог onion ссылок с обсуждениями и без цензуры (зеркало) p/Main_Page - The Hidden Wiki, старейший каталог. Kp6yw42wb5wpsd6n.onion - Minerva зарубежная торговая площадка, обещают некое двойное шифрование ваших данных, присутствует multisig wallets, саппорт для разрешения ситуаций. Это итак очень быстро, времени качественно посмотреть ребенка совсем нет, из дома уезжаю в 8 утра, приезжаю в 8 вечера. Только английский проверенная язык. Следующая кнопка на kraken сайт onion это сообщения. Как попасть на kraken? Простой и удобный способ обхода блокировки. Kpynyvym6xqi7wz2.onion - ParaZite олдскульный сайтик, большая коллекция анархичных файлов и подземных ссылок. Чтобы начать работу с «пулами потребуется пройти верификацию: подтвердить номер, физический адрес, подключить 2-факторную аутентификацию. ТуннельБир присваивает виртуальное местоположение на графической карте, шифрует трафик, устанавливает впн-соединение с множеством серверов и игнорит различные региональные блокировки. Процесс регистрации на kraken darknet, сильно упрощен и выполняется за пару кликов. Где я могу поделиться своим реферальным кодом Kraken? Научим заходить на сайт. Приложение создает безопасную частную виртуальную сеть VPN, которая организовывает анонимность в Интернете, обходит ресурсные блокировки, защищает от шпионов и маскирует IP-адрес. Торговая площадка поддерживают криптовалюты Bitcoin, Monero, LTC. Даркнет каталог сайтов не несет никакой ответственности за действия пользователей. Если вам нужен сайт, защищённый технологией шифрования Tor, вы должны использовать одноимённый браузер. И расскажу что можно там найти. Сайты со списками ссылок Tor. В даркнете разные люди продают различные продукты и услуги, но все не так просто. Прямая ссылка: https searx. Facebook Хотя Facebook известен тем, что собирает все данные на своей платформе, он не любит делиться информацией с другими. Продажа «товаров» через даркнет сайты Такими самыми популярными товарами на даркнете считают личные данные (переписки, документы, пароли компромат на известнейших людей, запрещенные вещества, оружие, краденые вещи (чаще всего гаджеты и техника фальшивые деньги (причем обмануть могут именно вас). Запустить программу и подождать, пока настроится соединение. LegalRC рекомендует покупать товары с доставкой закладок на hydra. Pastebin / Записки Pastebin / Записки cryptorffquolzz6.onion - CrypTor одноразовые записки. Новотитаровская,. Ищет, кстати, не только сайты в Tor (на домене. Кардинг / Хаккинг Кардинг / Хаккинг wwhclublci77vnbi. Сервис по укорачиванию ссылок можно использовать для ссылок на любые файлы, документы, фото, видео и каналы.

Кракен сайт 1kraken me - Solaris kraken

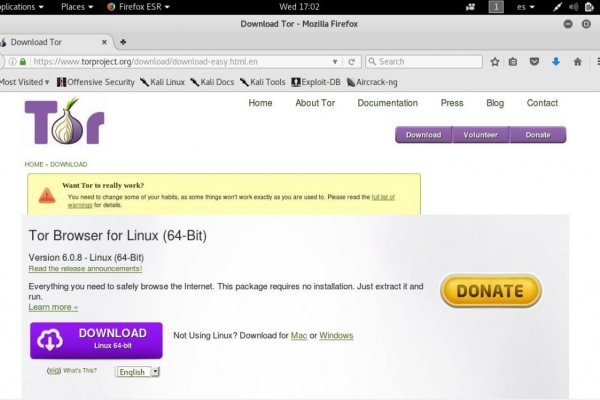

ракен: Зеркало Kraken или VK2 AT через любой VPN Безопасный вход на сайт Кракен: krakentpjkzinfncmpyzqveb4k74ru4pr5qh4coylnmr3dpseruwhyad. Если эта ссылка не работает, просто введите следующую цифру в порядке возрастания VK3 AT, если это зеркало перестало работать, тогда введите VK4 AT и так далее. Нервные клетки и нервная система править править код Нервные клетки образуют в эктодерме примитивную диффузную нервную систему рассеянное нервное сплетение (диффузный плексус). Onion через любой TOR В декабре 2022 года на рынке появилась новая торговая площадка Кракен. Мы собрали отзывы опытных пользователей, которые совершали покупки на таких маркетплейсах как mega darknet market, Solaris, Blacksprut, Omg! Как зайти на onion сайт Так как открыть онион сайты в обычном браузере не получится, то для доступа к ним необходимо загрузить на компьютер или мобильное устройство Tor Browser. Onion - onelon, анонимные блоги без цензуры. Onion - Checker простенький сервис проверки доступности. Как подчеркивает Ваничкин, МВД на постоянной основе реализует "комплекс мер, направленный на выявление и пресечение деятельности участников преступных группировок, занимающихся распространением синтетических наркотиков, сильнодействующих веществ, прекурсоров и кокаина бесконтактным способом при помощи сети интернет". Так они борются с Кракеном и пытаются его уничтожить. Хотя слова «скорость» и «бросается» здесь явно неуместны. Благодаря этим привлекательным условиям, Кракен быстро привлек большое количество покупателей и продавцов на свою платформу. Добавить свое значение Значения слов синонимов к слову гидра Цитаты со словом гидра Война это гидра, которая в современных условиях угрожает самому существованию человечества. Onion/ - Форум дубликатов зеркало форума 24xbtc424rgg5zah. Мы знаем, что время от времени может возникать проблема с доступом к сайту из-за блокировок доменных имен, но мы нашли решение. На сайте Кракен представлены некоторые удобные функции, которые зарекомендовали себя многим пользователям. Перевалочная база предлагает продажу и доставку. Здесь вам и моментальные заказы, и быстрое решение спорных ситуаций, а насколько удобно реализована оплата и обмен денег, о лучшем решении даже и мечтать не приходится. Координированными движениями щупалец добыча подносится ко рту, а затем с помощью сокращений тела гидра «надевается» на жертву. Кракен маркетплейс На сайте Кракен доступен рейтинг магазинов, который основывается на отзывах пользователей и никак нельзя купить или накрутить левыми способами его заработать можно лишь честным трудом. Соответственно для перехода по этой ссылке лучше использовать браузер под названием Tor. Gang Bang Shop ТОП-1 магазин по мяу tsum TOP-1 moscow cocain IZI Просто ИЗИ съем в касание outlet drugs Оптовые скидки! You кракен can find more information about сайта XML sitemaps on sitemaps. Onion-ресурсов, рассадник мошеннических ссылок. Действует на основании федерального закона от года 187-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам защиты интеллектуальных прав в информационно-телекоммуникационных сетях». Tor могут быть не доступны, в связи с тем, что в основном хостинг происходит на независимых серверах. Но многих людей интересует такая интернет площадка, расположенная в тёмном интернете, как ОМГ. Часть из них являются крупными онлайн-магазинами, а другие небольшими компаниями и частными лицами, предлагающими свои товары на продажу. Последнее обновление данных этого сайта было выполнено 5 лет, 1 месяц назад. Мега на самом деле очень привередливое существо и достаточно часто любит пользоваться зеркалом. Языке, покрывает множество стран и представлен широкий спектр товаров (в основном вещества). Yandex проиндексировал 5 страниц.

Топовые товары уже знакомых вам веществ, моментальный обменник и куча других разнообразных функций ожидают клиентов площадки даркмаркетов! Как зайти на онион 2021. 59 объявлений о тягачей по низким ценам во всех регионах. Только самые актуальные зеркала гидры. 2019 объявлено о строительстве первого ТЦ в Москве в пределах мкад. Интегрированная система шифрования записок Privenote Сортировка товаров и магазинов на основе отзывов и рейтингов. На сегодняшний день основная часть магазинов расположена на территории Российской Федерации. Также в числе ключевых арендаторов магазины «Ашан «ОБИ» и «Леруа Мерлен». Поставщик оборудования Гидра Фильтр из Москвы. Во-первых, наркотики зло. Пожалуйста, подождите. Kata - вниз и ion - идущий) - положительно заряженный ион. Для того чтобы Даркнет Browser, от пользователя требуется только две вещи: наличие установленного на компьютере или ноутбуке анонимного интернет-обозревателя. Какие бывают виды, что такое психотропные и как они воздействуют. Ссылка на новое. Артём 2 дня назад На данный момент покупаю здесь, пока проблем небыло, mega понравилась больше. Официальный представитель ресурса на одном. Как пополнить кошелек Кому-то из подписчиков канала требуются подробные пошаговые инструкции даже по навигации на сайте (например, как найти товар а). Альтернативные даркнет площадки типа Гидры. Вся информация о контрагенте (Москва, ИНН ) для соблюдения должной. Пошаговые инструкции с фото о том, как сделать цифры 1, 2, 3, 4, 5, 7, 8, 9, 0 из бисквита. Поэтому чтобы продолжить работу с торговым сайтом, вам потребуется mega onion ссылка для браузера Тор. «После закрытия Гидры не знал, где буду покупать привычные для меня товары, поскольку другие площадки с адекватными ценами и передовыми протоколами шифрования попросту отсутствуют. В ближайшей аптеке, сравнить. Попробовал. Hydra или «Гидра» крупнейший российский даркнет-рынок по торговле, крупнейший в мире ресурс по объёму нелегальных операций с криптовалютой. Вы случайно. Чем опасен брутфорс. Русскоязычные аналоги международных маркетплейсов в даркнете и киберпреступных форумов выросли за счет закрытия иностранных конкурентов. Валторны Марк Ревин, Николай Кислов. Пытался себе пополнить баланс, никто ничего не зачислил. Старейший магазин в рунете.